通过政策引导、技术迭代和产能出清加速调整,光伏行业正逐步企稳,众多机构认为产业链变化已经释放出了触底信号。

华安证券研报指出,2025年是光伏周期触底之时,预计2025年H1进入修复通道;中信证券则认为,随着需求端的逐步复苏和供给侧通过行政约束、自律限产等手段的优化,行业将迎来基本面修复;光大证券也表达了类似观点,2025年光伏行业的需求有望好转,落后产能持续出清将推动行业拐点来临。

在行业整体基本面边际好转的背景下,各个环节中具备比较优势的企业往往更具增长弹性。近期在港股招股的钧达股份也因此备受关注,作为专业光伏电池制造商龙头,通过全球化布局和技术壁垒构建的护城河,为其估值修复提供了核心驱动力量。

一、占据光伏电池核心地位

在碳中和加速推进与全球能源安全博弈交织的背景下,光伏产业链正经历结构性调整。基于当前产业发展态势与全球贸易格局演变,光伏电池环节的战略价值呈现螺旋上升趋势。

全球能源自主化浪潮中,各国优先布局组件环节具有现实必然性。考虑到各个环节技术难度、资金需求、环保要求、供应链以及基础设施建设等各方面条件,国外市场往往会优先从组件环节入手,提升本土化光伏产业规模,强化自身在光伏产业中的话语权。

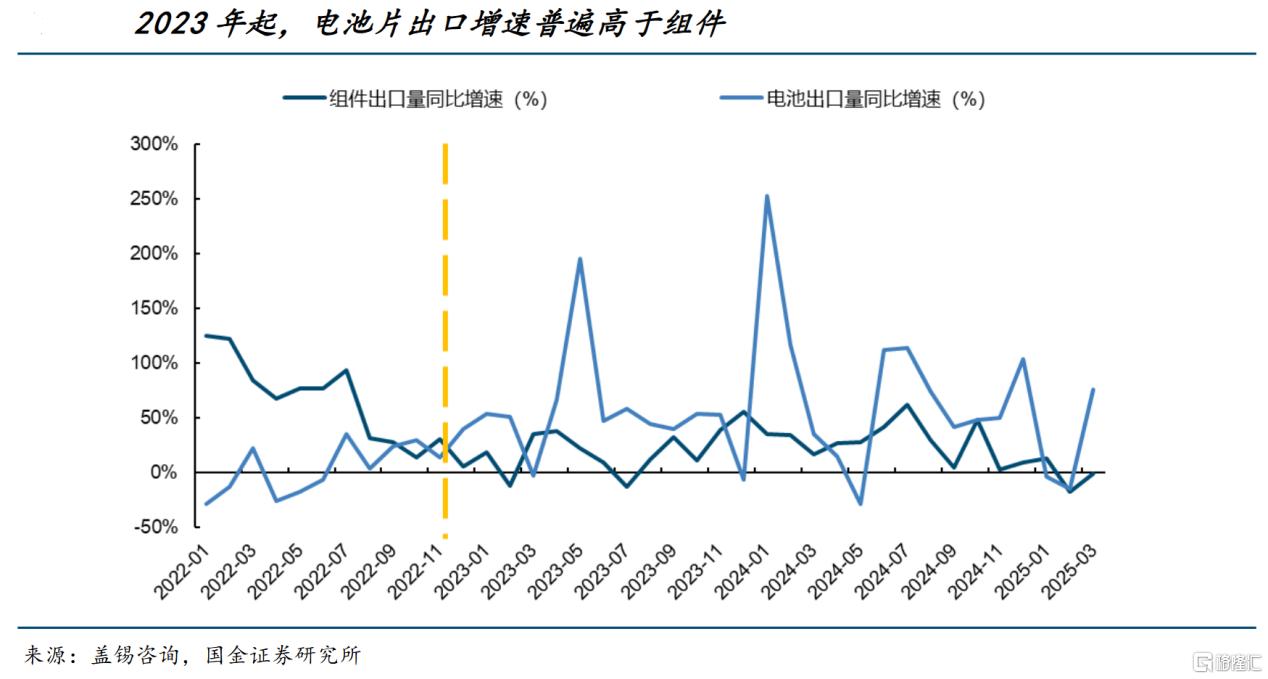

国金证券研报指出,我国电池片出口增速持续高于组件出口增速,验证了上述逻辑。这意味着与组件直接相连的电池片环节,会优先享受到海外市场增量红利。

基于此,电池片环节的龙头自然会成为光伏板块重估的核心受益者。钧达股份的业绩变化也验证了这一点。

钧达股份的海外市场收入占比从2023年的4.69%提升到了2024年的23.85%,并于2025年第一季度跃升至58%,保持了良好的发展状态。

尽管公司也面临产业链整体盈利空间压缩态势,但通过积极把握海外市场机会,迅速使得2025年第一季度归母净利润和扣非归母净利润分别实现环比增长39.23%、43.25%,其毛利率和净利率也分别实现环比增长3.11以及4.31个百分点。同时,公司还在印度、土耳其、欧洲等主要海外市场保持着领先的市场占有率。

能够根据形势变化迅速调整经营策略,正是优秀企业应当具备的素质,钧达股份的出海实践恰恰印证了这一点。

二、技术壁垒构筑增长引擎

如果说海外布局展现了钧达股份的战略韧性,那么技术壁垒的构建则凸显了其核心竞争力。

作为全球最大的N型TOPCon电池专业制造商,钧达股份凭借技术代差持续拉开与竞争对手的身位。其自主研发的“MoNo2”系列电池量产转换效率达26.5%,双面率提升至90%,单瓦非硅成本较行业存量产能降低30%。

技术层面的突破不仅巩固了其在N型电池领域的主导地位,更推动了行业从“价格战”向“价值战”的范式转移。

技术领先的背后是持续的研发投入与前瞻布局。公司研发团队达827人,占员工总数26.1%,形成“预研一代、测试一代、量产一代”的创新体系。

目前,钧达股份掌握的TBC电池技术转换效率较主流N型电池提升1%-1.5%,并与外部机构合作研发钙钛矿叠层电池,实验室效率达31%。这种技术纵深布局使其在下一代电池技术竞争中占据先发优势,形成“TOPCon打底、BC增效、钙钛矿谋局未来”的三级技术壁垒。

技术优势需与资本动能共振方能释放最大价值。钧达股份此次以“A+H光伏第一股”的身份冲刺港交所,不仅是中国光伏企业的里程碑事件,更是其全球化野心的战略加速器。

从资本维度看,港股上市拟募资总额约15.54亿港元、净额约14.34亿港元(发售价区间20.40-28.60港元),其中75%用于阿曼5GW高效电池项目建设。该基地毗邻中东、欧洲及北美市场,可享受阿曼10%的输美基础关税优势,国金证券测算其单瓦盈利或超7美分。

通过“中国研发+海外制造”的产能出海模式,钧达股份正重构全球光伏供应链成本曲线,将地缘政治风险转化为结构性盈利机遇。

从战略价值看,双重上市平台强化了其国际化品牌认知与融资弹性。引入珠海高景、现代直投等基石投资者,不仅优化了资产负债结构,更通过资本纽带绑定上下游资源。港股流动性优势还可为其后续技术研发、并购整合提供弹药,形成“技术溢价—资本加持—市场扩张”的正向循环。

三、结语

在光伏行业从“规模扩张”向“精耕细作”转型的临界点上,钧达股份的突围逻辑具有双重启示:其一,技术代差是穿越周期的核心变量,其N型电池效率与成本优势已形成“马太效应”;其二,全球化产能布局与资本运作能力的结合,正在重塑中国光伏企业的竞争范式。

随着阿曼项目2025年底投产,叠加港股资本平台赋能,钧达股份有望在行业复苏周期中率先实现“业绩弹性释放—估值体系重塑”的戴维斯双击。当市场重新审视光伏资产时,兼具技术领导力与全球化执行力的企业,终将在价值重估中脱颖而出。