全球传奇投资人达里奥创立的桥水基金,以其独特的风险平价策略闻名于世;耶鲁大学前首席投资官大卫·史文森通过开创性的多元化配置框架,将机构投资推向新高度。

两位大师的投资哲学不约而同指向同一核心要义:全球化配置是抵御单一市场风险、获取长期稳健收益的基石。

当世界不再“唯美元论”,亚太地区的多元经济体正展现出独特魅力,以其持续领先的经济增长活力,正吸引着全球资本的重新审视。

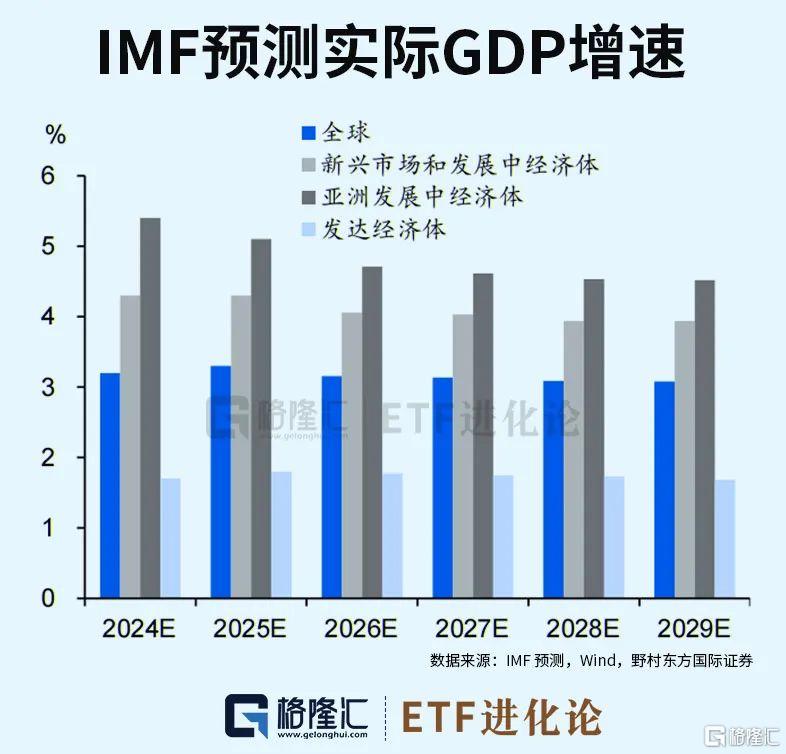

根据IMF预测,未来五年亚太新兴市场仍将是全球经济增长的主引擎。

01

破局者:巴菲特与亚太市场的转向

当全球投资者还在聚焦美股科技七巨头时,巴菲特已悄然布局亚太市场。

2020年8月,伯克希尔买入日本五大商社各5%的股份,总投资62.5亿美元,伯克希尔在此后两年进一步增持。

这一投资决策展现出惊人回报,五大商社股价近5年涨幅达283%-656%,为伯克希尔带来丰厚的投资收益。

近年来,全球大型投资机构对亚太市场的关注度持续提升,巴菲特旗下伯克希尔对日本五大商社的长期投资便是典型例证。

贝莱德、高盛等资本巨头也集体表示看好亚洲市场。

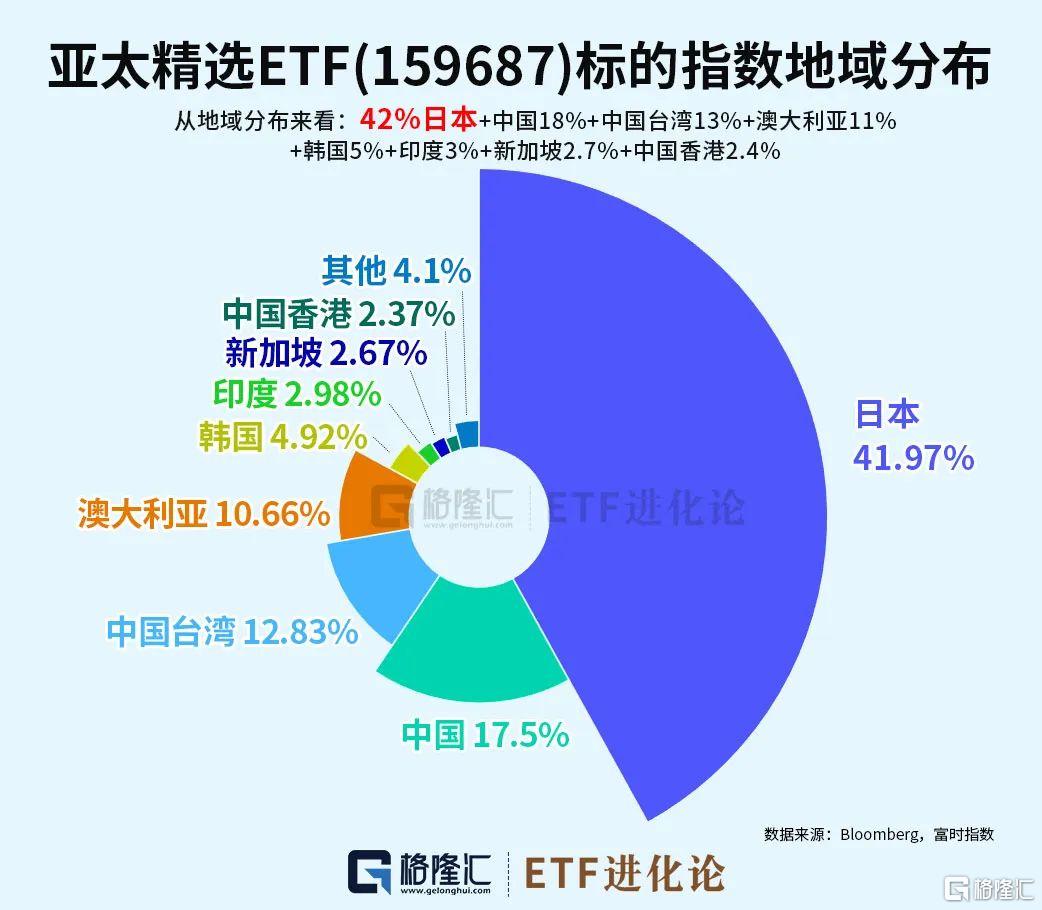

这种对亚太市场的重视,与指数化工具所呈现的区域特征形成呼应。以跟踪富时亚太低碳精选指数的亚太精选ETF(159687)为例,其标的指数的地域分布体现了对亚太核心经济体的覆盖:

日本占比42%、中国18%、中国台湾13%、澳大利亚11%、韩国5%、印度3%、新加坡2.7%、中国香港2.4%,合计覆盖13个交易所的214只大中型股票。

亚太精选指数区域分布既包含了日本这样的成熟市场,也纳入了新兴市场与资源型经济体,形成了对亚太经济生态的全景式映射。

从行业维度看,该指数的配置呈现出明显的“均衡性”特征:金融(26.38%)、科技(26.35%)、可选消费(16.33%)为前三大权重行业,合计占比近70%。这种结构既涵盖了金融行业的稳定性,也兼顾了新兴科技和消费升级领域。

数据显示,亚太精选指数在2023年、2024年及2025年年初至今均实现正收益,且大幅跑赢同类指数。

这一亮眼历史成绩背后的逻辑在于,该指数提炼了亚太市场“半导体龙头+优质红利资产”的核心属性,在拥有长期稳定增长的同时兼顾爆发性。

02

AI浪潮下的亚太半导体崛起

人工智能革命正在重塑全球产业链价值分配,半导体成为这场变革的基石,作为全球半导体产业的核心腹地,亚太地区占据全球半导体收入的57.6%。

亚太地区已然成为全球半导体产业链的核心区域,汇聚了众多全球顶尖的半导体企业,如台积电、三星、东京电子、联发科等,它们在半导体产业链的各个关键环节都占据着重要地位。

从上游的芯片设计、半导体材料研发,到中游的晶圆代工、封装测试,再到下游的电子产品制造和应用,亚太地区的半导体企业构建了一条强大的产业链生态系统。

亚太精选ETF(159687,联接C类021190)标的指数敏锐地捕捉到了这一行业趋势,将这些优质半导体企业纳入其中。其中,权重最大的成分股为来自中国台湾的台积电,占比7.82%。(截至2025.6.30)

作为全球最大的代工芯片制造商,台积电近期公布的第二季度财报令市场瞩目,净利润同比大增60.7%,超出市场预期并创下历史新高,这主要得益于人工智能应用领域对半导体需求的激增。公司4月至6月净利润升至3983亿新台币(135.3亿美元),轻松超过了3779亿新台币的市场预期。

这一数据不仅彰显了台积电在半导体行业的强大竞争力,也从侧面反映出AI浪潮对半导体产业的巨大推动作用。

驱动这一增长的核心引擎来自AI芯片需求爆发——英伟达和AMD的订单增速已超过台积电当前产能,公司预计2025年销售额将增长30%,长期毛利率维持在53%以上。

此外,亚太精选指数的权重分布较为分散,除台积电、腾讯控股外其余成分股权重均低于3%,前十大成分股权重合计为29.43%。这种分散的权重结构,有效避免了因个别成分股波动对整体指数造成过大影响。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

03

科技进攻+红利打底!亚太精选ETF连涨三年

富时亚太精选指数中,半导体龙头企业占据核心地位,为投资组合注入了强大的科技动力。

台积电是其第一权重股,三星电子、东京电子、SK海力士、联发科等细分领域龙头共同构成产业链图谱。

除科技龙头外,该指数还配置了丰田汽车、腾讯控股、阿里巴巴、三菱集团等业务模式较为成熟的核心企业,这些企业在各自领域内具有较强的竞争力和稳健的长期现金流。

这种“科技进攻+红利打底”的双引擎结构,在波动市场中展现出独特优势。

作为国内市场唯一跟踪富时亚太低碳精选指数的ETF——亚太精选ETF(159687,联接C类021190)的核心价值在于提供了“一键配置亚太优质资产”的标准化工具。

Wind数据显示,截至2025年7月30日,亚太精选ETF(159687)自2022年底上市以来,2023、2024、2025YTD连续三年实现正收益,2023年至今累计涨幅达44.82%。

从工具特性看,亚太精选ETF(159687)的优势体现在:

1.费率结构清晰,管理费率与托管费率处于市场同类较低,管理费0.2%/年,托管费0.5%;

2.交易机制与股票一致,投资者可在交易日内实时买卖,流动性较好,便于根据市场变化调整持仓;

3.持仓透明度高,成分股调整遵循指数规则,投资者可清晰了解底层资产构成。

此外,亚太精选ETF价值在于降低了跨市场投资的门槛。个人投资者直接参与亚太多市场投资需面对开户、换汇、信息不对称等多重障碍,而ETF通过基金公司的专业运作,将这些环节标准化。

没有证券账户的投资者,有些则会选择通过支付宝等渠道购买场外联接基金。从费率结构看,南方富时亚太低碳精选ETF发起联接A类(021189)更适合长期投资,对于短期持有,C类(021190)更划算一点。

从资产配置角度看,达里奥与史文森的智慧共同传递了一个理念:全球化配置是抵御风险、获取长期稳健收益的基石。

以沪深300为例,与全球主要市场指数过去10年表现的相关性普遍在0.4以下。

亚太地区持续的增长活力、产业生态及科技核心地位,使其在全球资产版图中的战略意义显著提升。

巴菲特的转向,富时亚太指数所体现的地域与行业多元结构,正是这一背景的映射。

全球资本市场的历史表现,初步验证了区域多元化策略的有效性,这深刻契合诺贝尔奖得主马科维茨的论断:“资产配置多元化是投资的唯一免费午餐。”

在全球格局演进下,构建覆盖不同增长引擎的多元化组合,已成为越来越多资金新的选择。

查看完整风险提示:

上述内容仅反映当前市场情况,今后可能发生改变,不代表任何投资意见或建议。指数过往业绩不代表其未来表现,亦不构成基金投资收益的保证或任何投资建议。指数运作时间较短,不能反映市场发展的所有阶段。指数基金存在跟踪误差,基金过往业绩不代表未来表现。购买任何基金产品前请阅读《基金合同》《招募说明书》等法律文件,请根据自身风险承受能力、投资目标等选择适合自己的产品。市场有风险,投资需谨慎。